Потребительские цены вздули строители пирамид сетевого ритейла

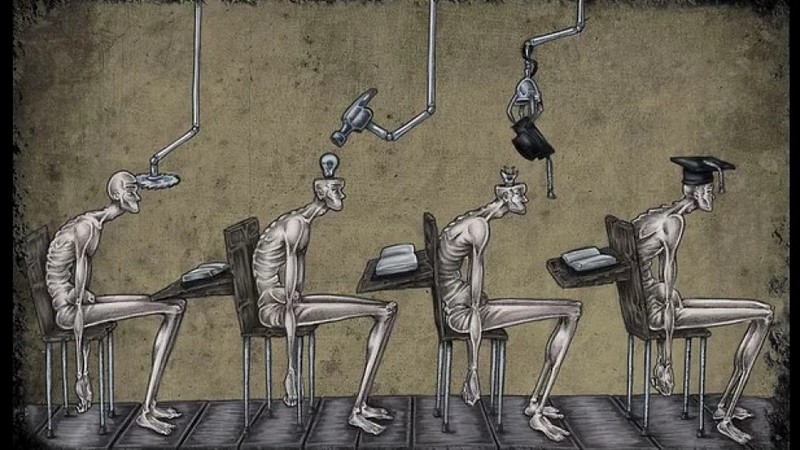

Грузинский рынок сетевого розничного ритейла сектора быстродоходных потребительских товаров за последние пять лет увеличился почти вдвое. Почти на столько же выросли и потребительские цены. Эксперты считают, что это взаимосвязанные процессы. Сетевики строят свои финансовые «пирамиды» за счет и в ущерб конечных потребителей. Ведь, по сути они расширяют филиальную сеть благодаря взвинчиванию розничных цен на потребительские товары. Именно этим объясняется тот факт, что стоимость жизни в стране уже заметно дороже чем почти во всех странах макрорегиона.

— «Грузинский сектор быстродоходных потребительских товаров (FMCG) за последние пять лет увеличился почти вдвое и в 2023 году достиг объема в 21 миллиард лари. Причем доля брендовых сетей выросла с 22% — в 2018 году — до 39% — в 2023 году. Остальную часть рынка заняли не сетевые магазины, аптеки и неформальные точки торговли. Сектор FMCG с 2018 по 2023 год ежегодно рос в среднем на 14,2%. Ожидается, что в 2024 — 2028 годах ежегодный рост продолжится в среднем на 10%. Ежемесячные расходы одной семьи на товары FMCG в 2023 году в среднем составили 1.450 лари. Это где-то 45,1% от общего расхода домохозяйств. Более 80% расходов иностранных туристовприходится на два города — Тбилиси и Батуми. Сектор FMCG преимущественно растет за счет потребления со стороны местного населения. Хотя, значительный вклад в 2022 году внесло восстановление международного туризма и приток мигрантов. Тогда годовой рост составил рекордные 33,5%. Однако в 2023 году, эффект от туризма и миграции уже заметно ослаб. Самые высокие расходы на рынке FMCG приходятся на продукты питания. Их доля составляет до 70%. За ними следуют напитки и табачные изделия», — указано в отраслевом исследовании, подготовленном инвестиционной компанией «Galt & Taggart».

При этом, эксперты «Galt & Taggart» также обратили внимание на то, что доля товаров местного производства в совокупных продажах сектора FMCG критически мала.

— «Доля товаров местного производства (Private Label) в совокупных продажах грузинского сектора FMCG в 2023 году составила всего лишь 8,9%. Правда, к 2028 году можно ожидать ее увеличения до 20%. Для сравнения, доля товаров Private Label на рынке FMCG Великобритании достигает 50,9%, в Нидерландах она составляет — 43,7%, в Португалии — 42,2%, в Бельгии — 38,7%, во Франции — 37,8%, в Германии — 33,7%, в Италии — 30,5%, в Испании — 29,2%, в Чехии — 28%, в Швеции — 25,1%, в Польше 21,1%», — подчеркивают аналитики инвесткомпании.

— «Начиная с 2018 по 2023 год оборот брендовых ритейловых сетей вырос в среднем на 28,1%, а в малых розничные торговых объекты всего на 8,8%. Доля брендовых сетей выросла с 21,7% — в 2018 году — до 38,6% — в 2023 году. Ожидается, что рынок брендовых сетей в 2023 — 2028 годах продолжит ежегодный рост на 18,4%. За счет географического расширения и стратегического развития доля брендовых стей на рынке FMCG составит до 55,6%. В настоящее время на долю Тбилиси приходиться до 47,7% рынка FMCG. Вслед за столицей с большим разрывом следует Аджария и Имеретия», — отмечается в исследовании «Galt & Taggart».

Рынок FMCG в 2023 году по регионам:

— Тбилиси: 10.000.000.000 лари, включая НДС;

— Аджария: 2.100.000.000 лари, включая НДС;

— Имеретия: 2.100.000.000 лари, включая НДС;

— Квемо Картли: 1.600.000.000 лари, включая НДС;

— Самегрело: 1.300.000.000 лари, включая НДС;

— Кахетия: 1.200.000.000 лари, включая НДС;

— Шида Картли: 900.000.000 лари, включая НДС;

— Самцхе-Джавахети: 700.000.000 лари, включая НДС;

— Мцхета-Мтианети: 600.000.000 лари, включая НДС;

— Гурия: 400.000.000 лари, включая НДС;

— Рача — Лечхуми: 200.000.000 лари, включая НДС.

— «Всего на рынке брендовых сетей оперируют 50 компаний. При этом доля большой четверки , куда входят ритейловые сети «Nikora», «Ori Nabiji», «Spar» и «Carrefour» достигает 55% рынка всех брендовых сетей. Самая высокая концентрация большой четверки отмечается в столице — до 63% от рынка брендовых сетей. В целом же на долю большой четверки приходится до 21% рынка FMCGС. 2018 по 2023 год совокупная выручка брендовых сетей FMCG в регионах росла быстрее, чем в Тбилиси — 42,7% против 22,2%. В результате за пять лет доля регионов увеличилась с 22,7% до 38,9%. Ожидается, что она и дальше будет расти. Правда, средняя выручка сетевых магазинов в регионах относительно невелика. Это объясняется форматом объектов и меньшим платежеспособным спросом населения, в сравнении со столицей», — указано в докладе инвестиционной компании.

Выручка брендовых ритейловых сетей по всей стране с 2018 по 2023 год:

— «Nikora»: 2018 год — 17,2%; 2019 год — 16,5%; 2020 год — 16,1%; 2021 год — 15,5%; 2022 год — 15,7%; 2023 год — 16,8%.

— «Ori Nabiji»: 2018 год — 11,6%; 2019 год — 11,6%; 2020 год — 12,4%; 2021 год — 13,9%; 2022 год — 15,2%; 2023 год — 15,8%.

— «Carrefour»: 2018 год — 21,4%; 2019 год — 17,1%; 2020 год — 13,9%; 2021 год — 13%; 2022 год — 13%; 2023 год — 11,4%.

— «Spar»: 2018 год — 7,8%; 2019 год — 8,7%; 2020 год — 9,2%; 2021 год — 10,6%; 2022 год — 11,2%; 2023 год — 10,8%.

— Другие сети: 2018 год — 42%; 2019 год — 46,1%; 2020 год — 48,4%; 2021 год — 47,1%; 2022 год — 44,9%; 2023 год — 45,2%.

Выручка брендовых ритейловых сетей в столице с 2018 по 2023 год:

— «Nikora»: 2018 год — 17,4%; 2019 год — 17,7%; 2020 год — 18%; 2021 год — 17,6%; 2022 год — 17,7%; 2023 год — 18,6%.

— «Ori Nabiji»: 2018 год — 13,2%; 2019 год — 13,8%; 2020 год — 14,2%; 2021 год — 15,3%; 2022 год — 16,5%; 2023 год — 16,9%.

— «Carrefour»: 2018 год — 25,1%; 2019 год — 21,2%; 2020 год — 18,3%; 2021 год — 16,7%; 2022 год — 15,9%; 2023 год — 14,1%.

— «Spar»: 2018 год — 8,4%; 2019 год — 9,8%; 2020 год — 10,8%; 2021 год — 12,7%; 2022 год — 13,5%; 2023 год — 13,4%.

— Другие сети: 2018 год — 36%; 2019 год — 37,5%; 2020 год — 38,7%; 2021 год — 37,8%; 2022 год — 36,3%; 2023 год — 37,1%.

Согласно прогнозам аналитиков «Galt & Taggart», в 2028 году доля брендовых магазинов на рынке FMCG достигнет 55,6%, а их общее число составит 6.500 вместо нынешних — порядка 3.500 объектов розничных продаж.

— «Рост брендовых торговых сетей продолжится быстрыми темпами и в ближайшие годы. В следующие четыре года их доля рынка FMCG увеличится примерно на 20% — до 55,6%. Как и в предыдущие годы, рост число объектов будет обусловлен географическим расширением и открытием новых фирменных магазинов. Ожидается, что до конца 2028 года в Тбилиси и в регионах будет открыто еще около 3.000 новых магазинов. К концу 2028 года количество фирменных магазинов достигнет уже 6.500 единиц», — прогнозируют эксперты инвесткомпании.

Между тем, по словам эксперта в области ритейла Миранды Манджгаладзе, в последние годы выручка отдельных магазинов наоборот сокращается, а весь рост продаж достигается только лишь за счет географической экспансии. Она отмечает, что резкое увеличение числа магазинов просто дробит рынок, снижая продажи отдельных объектов.

— «Оборот зависит от инфляции, роста цен. Драйверами оборота являются рост цен, рост спроса, географическое расширение. Одним из важных факторов являются LFL продажи. Это когда продажи одного и того же товара, в одном и том же магазине из года в год, или от отчетного периода к отчетному период, заметно уменьшается. Так мы легко убедимся в том, что продажи в отдельных магазинах падают, а весь рост объясняется только лишь географической экспансией. То есть увеличение числа магазинов, в какой-то степени «каннибализирует» рынок. Возросшее число точек продаж делят между собой существующих покупателей. Происходит дробление рынка. К примеру, если в 2022 году у конкретного магазина было 100 покупателей, а выручка составляла 100 лари, то в 2023 году количество покупателей уменьшилось, потому что рядом с ним открылся магазин того же, или конкурентного бренда, который отобрал у него часть прежних клиентов. Соответственно, число потребителей и объем оборота отдельных объектов уменьшились. При этом сетевые объекты в целом выросли. Они нарастили свой оборот и клиентскую базу за счет увеличения филиальной сети», — пояснила Миранда Манджгаладзе.

По мнению, главы «Ассоциации дистрибьюторов Грузии» Ивы Чкония, именно хищническая политика монополистов, в лице сетевого ритейла является главным виновником роста потребительских цен. Он опасается, что пользуясь своим мононопольным положением крупные торговые сети отсекут от конечного потребителя весь мелкий и средний бизнес и еще больше станут задирать цены.

— «Правила игры на рынке устанавливает именно ритейл, который за последнее время сильно окреп. Представьте себе, что в совокупности уже 70% рынка контролируют ритейлеры. Фактически все мелкие и средние объекты переходят на модель франчайзинга. Если не будешь соблюдать правила игры, то просто не сможешь работать. Считайте, что через два года розничных объектов продаж в стране уже не будет. Их окончательно поглотит и вытеснит с рынка крупный сетевой ритейл», — рассказал глава «Ассоциации дистрибьюторов Грузии».

— «В самих торговых сетях продолжается процесс укрупнения. Вследствии своего монопольного положения на рынке розничных продаж, а также укрупнения, ритейлеры диктуют жесткие условия для импортеров, производителей и дистрибьюторов. К примеру, сеть состояла из 300 объектов продаж, а затем их число выросло до 1.000. С укрупнением сетевой ритейл начинает требовать улучшения условий. Например, если раньше «кэшбэк» составлял 20%, то после укрупнения ритейл начинает требовать уже 30%. Получается, что на деле расходы по открытию магазинов оплачивают дистрибьюторы, а в итоге конечный потребитель. Рост цен на продукты вызван именно хищной политикой сетевого ритейла. Они из года в год увеличивают цену «входного билета» на полки магазинов, а также свою долю в реализационной стоимости товаров», — поделился Ива Чкония.

— «Допустим, поставщик договорился заплатить 100.000 лари за то, чтобы его товар попал на полки магазинов. Договорились также о том, что расчет за проданный товар будет производиться 5 числа, а ретро бонус сети составит 10% от его реализационной стоимости. Но, на следующий год ритейлер начинает перессматривать условия. Например, сеть ссылается на то, что в нее входит не 500, а уже 600 магазинов. Поэтому оплата будет производиться не 5, а 25 числа, а ретро бонус в 10% не хватает и теперь нужно платить уже 20%. В случае отказа придется убрать товар с полок сети, а 100.000 лари, вложенные во «входной билет» будут потеряны. Причем, если потом все же передумать и решить вернуться, то придется вновь приобретать «входной билет». Однако он обойдется уже не в 100.000, а в 150.000 лари. Поэтому, чтобы как-то удовлетворить растущие аппетиты рителйеров, дистрибьюторам ничего не остается, как поднять цену для конечных потребителей товара. Часто ритейл прямо говорит: задирай цену, главное нам дай ретро бонус в 30%», — пояснил руководитель «Ассоциации дистрибьюторов».

Как раз все это и является главной прчиной того, что стоимость жизни в стране значительно выше чем странах макрорегиона. По данным международной платформы анализа цен «Numbeo», в грузинской столице имеют место значительные диспропорции показателей покупательной способности. Средний тбилисец намного беднее, чем житель Москвы, Санкт-Петербурга, Минска, Астаны, Анкары, Алматы, Стамбула, Киева, а также Баку и Еревана. Соотношение средних доходов и цен свидетельствует об остром социальном кризисе.

Сравнение покупательной способности между городами:

— Москва: на 58,7% выше, чем в Тбилиси;

— Санкт-Петербург: на 47,0% выше, чем в Тбилиси;

— Минск: на 40,3% выше, чем в Тбилиси;

— Астана: на 35,7% выше, чем в Тбилиси;

— Анкара: на 30,4% выше, чем в Тбилиси;

— Алматы: на 25,9% выше, чем в Тбилиси;

— Стамбул: на 24,4% выше, чем в Тбилиси;

— Киев: на 23,9% выше, чем в Тбилиси;

— Баку: на 10,5% выше, чем в Тбилиси;

— Ереван: на 2,2% выше, чем в Тбилиси.

Соотношение цен на продукты между городами:

— Минск: на 44,5% дешевле, чем в Тбилиси;

— Санкт-Петербург: на 37,1% дешевле, чем в Тбилиси;

— Киев: на 23,8% дешевле, чем в Тбилиси;

— Москва: на 23,5% дешевле, чем в Тбилиси;

— Баку: на 18,5% дешевле, чем в Тбилиси;

— Астана: на 15,7% дешевле, чем в Тбилиси;

— Анкара: на 17,8% дешевле, чем в Тбилиси;

— Стамбул: на 11,6% дешевле, чем в Тбилиси;

— Алматы: на 10,1% дешевле, чем в Тбилиси;

— Ереван: на 2,8% дешевле, чем в Тбилиси.

На резко подорожавшие продукты питания жалуются и представители сектора HoReCa. Они считают, что именно это является главной причной снижения туристического потока и прогнозируют острый кризис в туристической отрасли.

— «В 2021 году, когда пандемия немного притихла, мы все видели, как вырос туристический поток как из разных стран. Они тратили большие суммы, накопленные во время пандемии. В 2022 году приехали мигранты. Но, Грузия с тех пор подорожала. Сегодня жизнь в Грузии уже дороже, чем во многих других странах. Я имею ввиду расходы на питание и так далее. Сейчас все указывает на то, что из-за уменьшения потока туристов в секторе гостеприимства начинается затяжной кризис», — заявил председатель «Бизнес-ассоциации гастрономического туризма Грузии» Гурам Багдошвили.

Впрочем, на рост цен уже сетуют даже сами сетевые ритейлеры. Они недовольны возросшей оплатой труда. Забавно, но стоимость содержания персонала напрямую сязана с ростом стоимости жизни, которую запустили сами же «строители пирамид», в лице бурно растущего сетевого ритейла.

По мнению аналитика Вахтанга Мгеладзе, явно завышенная стоимость продуктов питания — это серьезный вызов и с ним грузинским властям обязательно нужно уже быстро что-то делать.

— «Огромные диспропорции между ценами и доходами, а также высокие цены на продукты питания — это путь к социальному взрыву. Не думаю, что грузинским властям это нужно, а тем более в год выборов. Это серьезный вызов, с которым властям нужно срочно что-то делать. Явно завышенная стоимость продуктов питания отражается на ценниках ресторанов. Это уже удар по туристической привлекательности страны. Многие сектора реальной экономики, да и сама социальная структура общества критически зависит от туризма. Поэтому ценовую политику необходимо быстро привести в соответствие со средними параметрами макрорегиона. Конечно, мы никак не сможем сдержать рост глобальной потребительской инфляции. Но сделать так, чтобы цены в стране были не особо выше, чем в соседних странах, этого добиться можно. Для этого нужно умерить аппетиты монополий в сфере импорта и ритейла, а тажкже снизить фискальные издержки», — считает Вахтанг Мгеладзе.

Ираклий Ахалкаци

«Smart Press» в Telegram: подписаться>>>

Еще по теме:

Розничая торговля попала в плен монополий

Властям, банкам и монополиям не стоит играть с огнем

Доходы грузинских ритейловых сетей выросли на 25%

Рынок грузинских ритейловых сетей подскочил на 37%